证监会对嘀嗒出行境外发行上市备案信息予以确认。

2月7日,证监会发布关于Dida Inc.(嘀嗒出行公司)境外发行上市备案通知书,据通知书,嘀嗒出行公司拟发行不超过1.94亿股境外上市普通股并在香港联合交易所上市。

据港交所网站,嘀嗒出行于2023年8月30日递交招股书。这是嘀嗒出行继2020年10月8日、2021年4月13日、2023年2月20日之后,第四次冲击IPO。

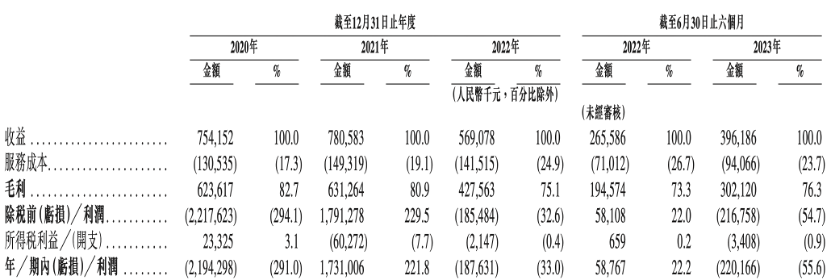

从财务表现来看,2020年、2021年和2022年,嘀嗒出行分别实现营收7.54亿元、7.81亿元和5.69亿元;净利润分别为-21.94亿元、17.31亿元、-1.88亿元。2023年1-6月,嘀嗒出行的营收为3.96亿元,净利润为-2.2亿元。

九成营收依赖顺风车,但已失顺风车市场老大地位

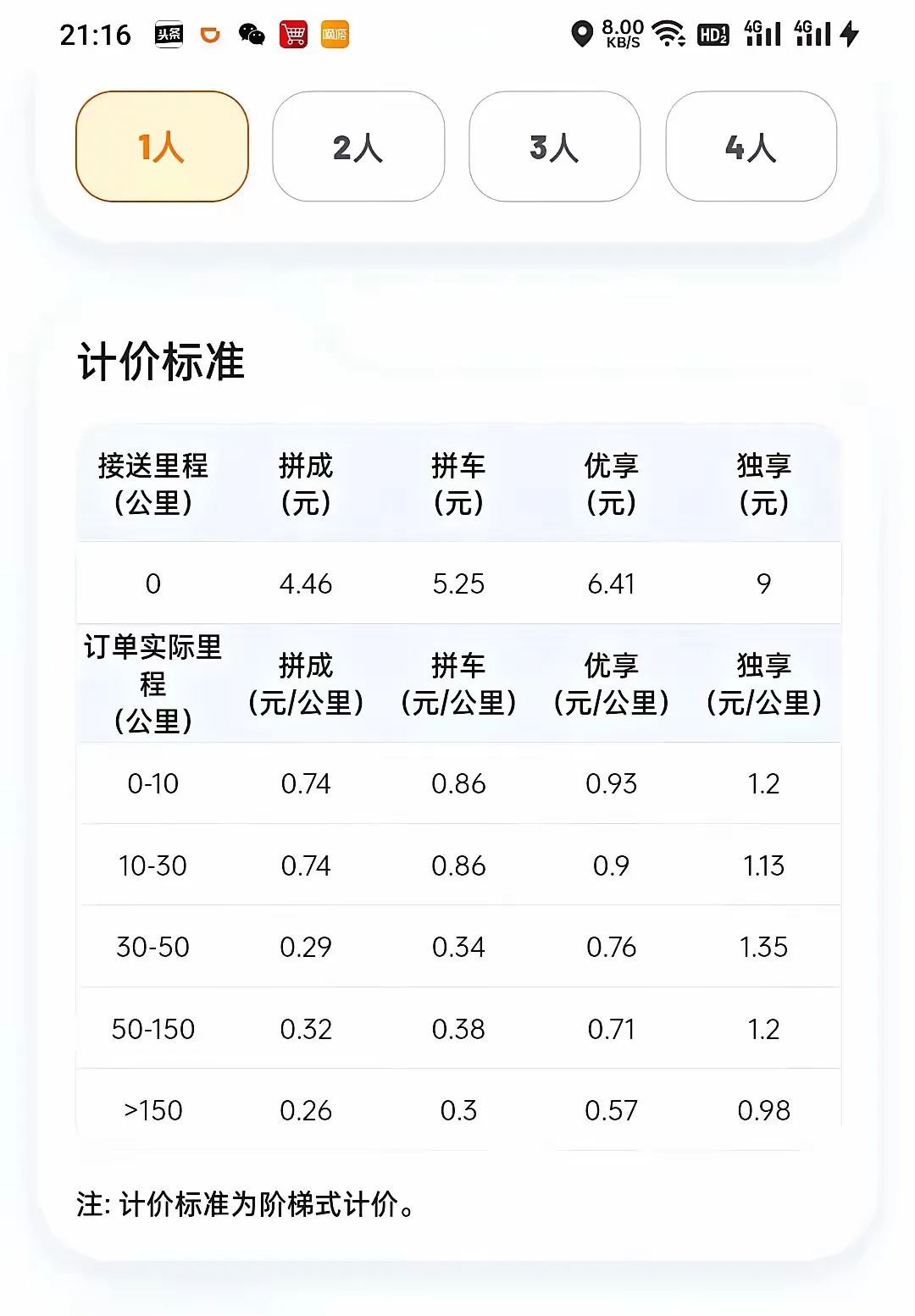

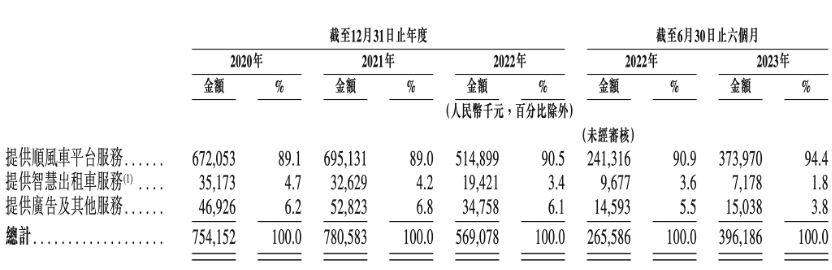

嘀嗒出行主营业务可以分为三部分,分别是顺风车、智慧出租车服务、广告服务。其中,嘀嗒出行主营业务为顺风车平台服务,收益主要来自向顺风车私家车主收取服务费,截至2023年6月30日,这一服务费的百分比为10%左右。

根据招股书,按搭乘次数计算,2022年国内顺风车市场中,前三大顺风车平台市占率合计为94.3%。按2022年顺风车搭乘次数计,嘀嗒出行市场占有率为32.5%,较2021年减少5.6个百分点,行业排名由第一降至第二。

对于顺风车市占率及行业排名下降,嘀嗒在招股书中称,主要因为顺风车市场具有高度区域性,2022年嘀嗒重点布局的城市受疫情影响较大,导致公司市占率下滑。

嘀嗒出行官方发布的数据显示,截至2023年6月30日,嘀嗒出行在全国366个城市提供基于App的顺风车平台服务,拥有约1520万名认证私家车车主。自成立以来至2023年6月30日,嘀嗒出行已为约6360万名顺风车乘客提供服务。

就具体业务数据来看,2020年至2022年,嘀嗒出行顺风车交易总额(GTV)分别约为81亿元、78亿元、61亿元;同期,顺风车收入分别为6.72亿元、6.95亿元、5.15亿元,在总营收中占比分别为89.1%、89%、90.5%。2023年上半年,顺风车GTV为43亿元,同比增长53.6%;收入3.74亿元,在营收中占比高达94.4%。在业务上,嘀嗒出行的营收高度依赖顺风车业务。2023年上半年,顺风车收入占比94.4%,网约车和广告服务收入占比分别为1.8%和3.8%。

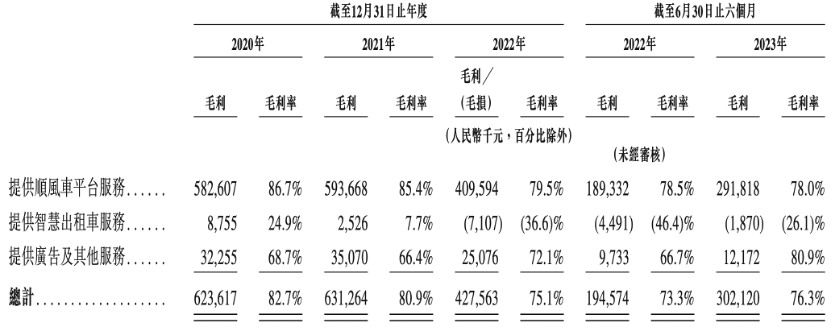

值得注意的是,嘀嗒出行的核心业务顺风车业务的毛利率也在一路下滑。自2020年到2022年分别为86.7%、85.4%、79.5%,2023年上半年则为78%。

针对毛利率的下降,嘀嗒出行解释称,主要由于持续增加向私家车车主提供的补贴,以及提高了顺风车搭乘投保的保险范围上限,向保险公司支付更高的保险费。

明星资本加持,已完成5轮融资

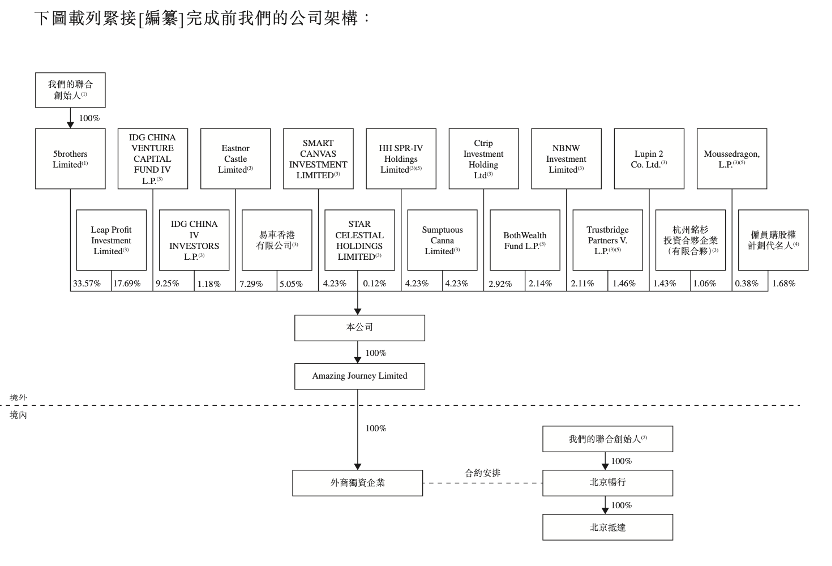

据招股书,嘀嗒出行在上市前的股权架构中,控股股东是5brothersLimited,持有公司33.57%的股份,并拥有公司50%的投票权。

5brothersLimited是五位联合创始人宋中杰、李金龙、朱敏、段剑波、李跃军共同控股的公司,他们分别持有5brothersLimited的59.33%、10.87%、10.87%、10.87%、8.06%股份。

嘀嗒出行2014年起家于顺风车业务,原名嘀嗒拼车。2018年1月,嘀嗒拼车对外宣布正式完成品牌升级,从嘀嗒拼车升级为嘀嗒出行。

公司成立以来,嘀嗒出行共完成5轮融资,投资人中不乏蔚来资本、IDG、崇德资本、易车网、高瓴、京东等知名机构。

招股书显示,蔚来资本通过Leap Profit及SMART合计持股21.92%,为第一大外部股东;IDG资本持股10.43%,为第二大外部股东;华兴资本通过Eastnor Castle持股7.29%;易车控股通过易车香港持股5.05%;高瓴资本通过HHSPR-IV Holdings持股4.23%;京东集团通过Sumptuous Canna持股4.23%;携程通过Ctrip Investment持股2.92%。

高德顺风车注册

高德顺风车注册

高德打车注册

高德打车注册